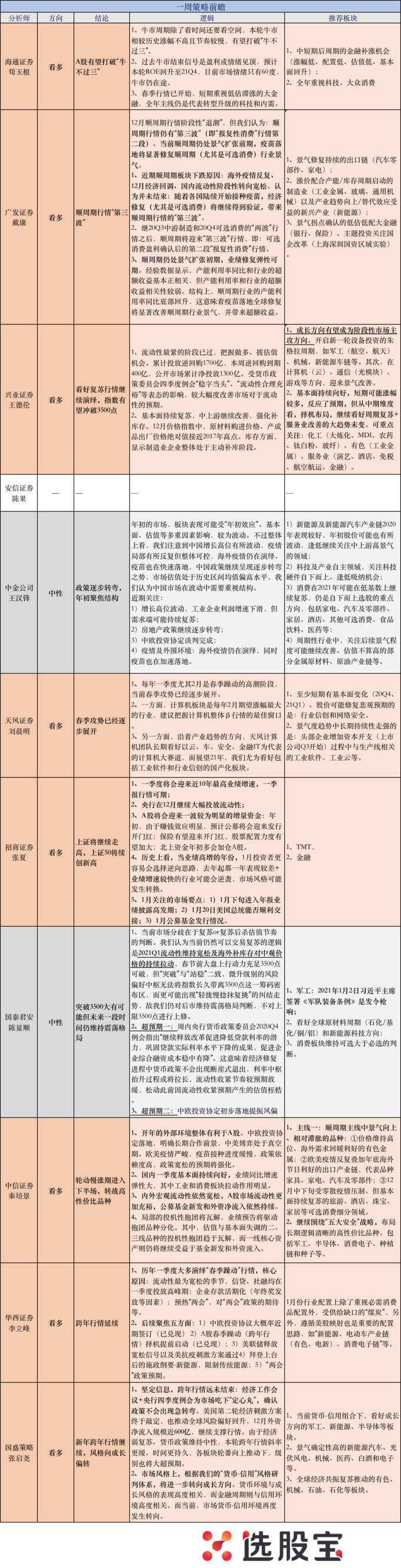

1、本周分析师态度

继续集体(8/10)看多,认为春季行情已经开启。乐观者如招商,明确表示上证将继续走高,上证50将续创新高。兴业和国君也都认为,指数有望突破3500点。

看好春季行情的理由依然是:

1)一季度将会迎来近10年最高业绩增速,一季报行情可期;

2)宏观流动性悲观预期修复:央行在12月继续大幅投放流动性,累计投放逆回购1700亿,本周逆回购到期400亿,公开市场累计净投放1300亿。另外本周货币政策委员会四季度会议释放的信号也是本周分析师关注的焦点;

3)一季度增量资金可期:公募有望开门红、北上持续流入。

此外海通认为,牛市周期除了看时间还要看空间,本轮牛市相较历史涨幅不高且节奏较慢,且未见到结束信号(盈利或情绪见顶),有望打破“牛不过三”(A股过去30年只出现过1991-1993年这一次三年连涨的情况)。

其中本周分析师关注的两大超预期:

超预期一:周内央行货币政策委员会2020Q4例会指出“继续释放改革促进降低贷款利率的潜力,巩固贷款实际利率水平下降的成果,促进企业综合融资成本稳中有降”。

这意味着经济修复进程中利率中枢抬升过程或将拉长,流动性收紧节奏较预期放缓,松动此前因流动性收紧预期产生的估值桎梏。

超预期二:中欧投资协定初步落地提振风险偏好。

2/10在乐观中表示谨慎。

中金认为,政策逐步转弯,年初需聚焦结构。国君则认为,突破3500大有可能但未来一段时间仍维持震荡格局。理由是,“突破”和“站稳”不同,目前风险偏好中枢仅是“微升”,无法将指数长久带离3500点这一筹码密布区,而更可能出现“轻拢慢捻抹复挑”的纠结走势,因此不对上限3500点进行上修。

2、春季行情会是什么风格?

上周的一周策略前瞻:必须收藏!一文掌握“春季躁动”备战攻略:何时进场、买什么? 已经集中讨论过春季行情的备战策略。

本周分析师继续对春季躁动的风格进行了探讨,存在一定的分歧。

多数分析师认为,成长有望成为阶段性市场主攻方向。

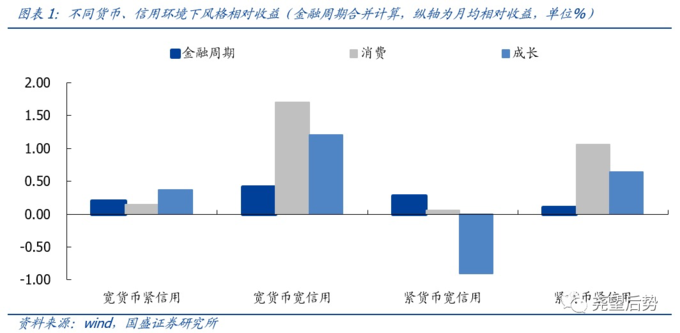

国盛提到,当前货币-信用环境再度发生转向,将出现“宽货币-紧信用”组合——

首先,社融增速见顶,信用由松转紧、至少边际收紧的拐点逐步显现。与此同时,12月以来3个月shibor利率由3.1%持续下行至2.7%左右,货币政策出现阶段性的放松。12月29日央行四季度例会重申“稳字当头,不急转弯”,并强调稳定杠杆率,显示“宽货币+紧信用”将成为下阶段政策主基调。

而历史数据看,货币环境与成长风格的表现高度相关,而金融周期则与信用环境高度相关,因此市场风格将转向成长。

天风认为,计算机板块是每年2月期望涨幅最大的行业,建议把握计算机整体β行情的最佳窗口。展望21年,尤为看好两条主线:

1)至少短期有基本面变化(20Q4、21Q1)、股价可能修复悲观预期的行业信创和网络安全。

2)景气度趋势中长期持续性走强的:头部企业增加资本开支(上市公司Q3开始)过程中与生产线相关的工业软件、工业云等。

招商也同样看好TMT,认为1月投资者更容易会选择逆向思路,去年起那一年表现较差+业绩增速较快的行业可能会逆袭。

与这些观点相对应的,广发则看好“顺周期”的第三波行情。

他认为,近期顺周期板块下跌原因是:海外疫情反复、12月经济回调、国内流动性阶段性转向宽松。

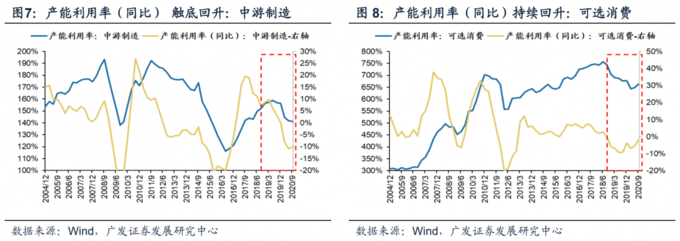

而顺周期行情并未结束:随着各国陆续开始接种疫苗,经济修复(尤其是可选消费)将继续得到验证,带来顺周期行情的“第三波”——可选消费盈利确认后的第二段“报复性消费”行情(此前两波分别是20Q3中游制造和20Q4可选消费行情)。

另外顺周期仍处景气扩张初期,业绩修复弹性可期。广发提到,经验数据显示,产能利用率同比和行业的超额收益基本正相关,但产能利用率和行业的超额收益相关性较弱。而顺周期行业的产能利用率正同比底部回升。

以下为本周分析师详细观点:

强势围观!2021如何配置资产?

猛戳入场!猛戳见闻历GET资产配置秘籍!